广发策略:对AH溢价的初步探讨

- 互联网

- 2025-03-24 08:48:05

- 27

- 更新:2025-03-24 08:48:05

来源:晨明的策略深度思考

本文作者:刘晨明/许向真/陈振威

观点回顾:抬估值行情之后市场怎么走?

上周周报中我们提到,今年以来港股市场涨幅主要由估值抬升贡献。2024Q1盈利预测见底之后,得到了实际盈利数据的验证,使得2024年下半年起,港股表现开始具备进攻性。但也要看到,年初以来的估值抬升已经较充分地计提了年内进一步的盈利修复预期。在过去一周,我们看到中国资产,尤其是港股市场的情绪有所回落。年报窗口期,如果没有超预期的盈利表现,仍需警惕估值抬升行情降温的风险。

对AH溢价的初步探讨:整体和结构溢价决定因素是什么?

1. 当前两地上市公司合计仅151家,其中包括145家H股、6家红筹企业。截止2024年末数据,两地上市标的市值占全部港股50.8%,对港股股指权重有较大影响。

2. A股和港股的相对弹性在大约2021年前后发生了一定变化。2012-2020年,AH溢价率与沪深300走势正相关;2021年至今,AH溢价率与沪深300走势负相关,即AH溢价收敛区间主要发生在上行阶段。

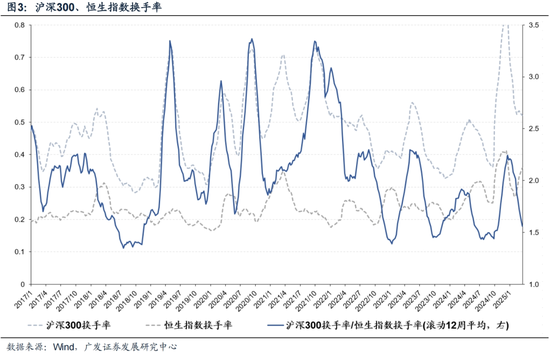

3. 2021年之后港股市场相对波动放大,猜测之一,可能与相对流动性折价扭转有关。2021年之后核心资产泡沫破裂,A股成交萎缩幅度更大,沪深300换手率/恒生指数换手率比值有所降低。

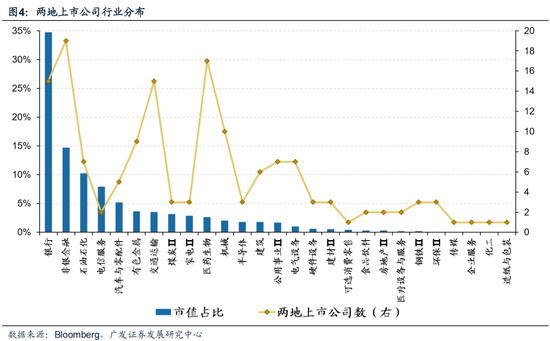

4. 本轮上行行情港股表现明显优于A股,主因在于行情的驱动更倾向于港股科技核心资产,不过这部分资产基本都未在两地同时上市。AH两地上市标的仍以金融和稳定类资产为主,其中银行、非银金融、石油石化、电信服务四个行业合计市值占比达67.7%。

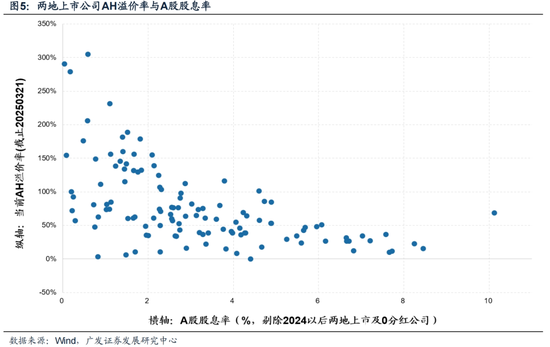

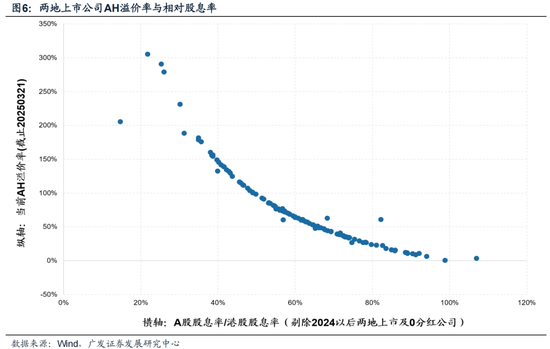

5. 股息率水平对于溢价结构起到至关重要的作用。股息率水平越高的公司,两地价差越收敛。这里隐含的逻辑或在于,持续稳定的高股息更具买入和持有价值,从而部分抵消了流动性折价。

6. 机构持股比例能够一定程度上验证这一问题。数据结果显示,国际中介持股较高的公司,AH溢价相对更低。

7. 未来要进一步收敛AH溢价需要哪些条件:最直接的因素仍在于流动性折价的消除,除了南向“引流”以外,还需要制度上的相应配合,如降低交易佣金、印花税以及红利税改革的落地。更长期角度在于中国资产整体质量的提升、分红水平及稳定性提升等。

风险提示:产业层面技术进步不及预期;海外经济形势恶化、美股调整带来的负面影响;国际政治环境变化(中美摩擦、地缘政治等)带来额外冲击等;国内经济增长及稳增长政策不及预期(出口超预期受海外需求拖累、地产消费信心难恢复等)。

本文如无特别说明,数据来源均为Wind, Bloomberg数据

报告正文

一、观点回顾:抬估值行情之后市场怎么走

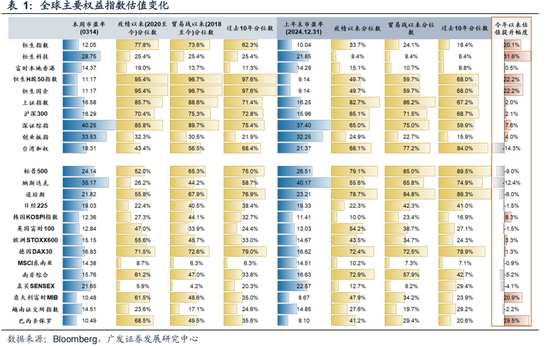

上周周报中我们提到,今年以来港股市场涨幅主要由估值抬升贡献(表1)。以恒生指数为例,截止3月14日,年内指数上涨19.4%,同期市盈率(TTM)抬升20.1%。但与此同时,滚动过去12个月的盈利表现还有小幅度下滑——根据彭博数据,恒生指数实际EPS内至今下滑0.56%,实际ROE年初至今下滑0.14%。

既有报表下盈利指标走平或走弱,是否必然意味着市场下行?尤其对短期行情,估值对市场的解释力度似乎更高。原因或在于,如果没有颠覆式的变化,则短期内盈利的波动是相对钝化的,或者说实际盈利的变化需要一定的反馈时间;但估值的波动则可以非常剧烈。

而估值的波动隐含对未来景气趋势的交易。如果将实际EPS替换成预测EPS,则其对市场的解释能力将明显提升。今年以来截止3月14日,市场对未来12个月的盈利预测上调了4.13%,相较去年低点约抬升了10.82%,这也是港股得以走出熊市逻辑的主要支撑。

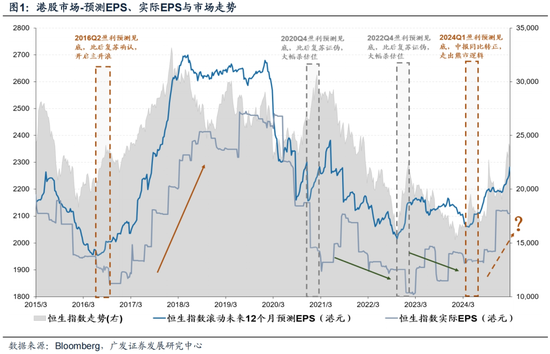

规律上,预测EPS走势领先于实际EPS,但存在预测谬误的情况(图1)。当盈利预测见底,往往会带动估值修复和市场表现回暖。后续有两种可能性:

1. 第一种情形,如果盈利修复证实,如2016年Q1,则抬估值行情之后——估值高位波动,实际盈利推动市场主升浪,且上行行情幅度更大、持续时间更长、回撤更小。

2. 第二种情形,如果盈利修复证伪,如2020年Q4、2022年Q4,则估值抬升行情之后——市场见顶调整,并大幅杀估值。

2024Q1盈利预测见底之后,得到了实际盈利数据的验证,使得2024年下半年起,港股表现开始具备进攻性。但也要看到,年初以来的估值抬升已经较充分地计提了年内进一步的盈利修复预期。在过去一周,我们看到中国资产,尤其是港股市场的情绪有所回落。年报窗口期,如果没有超预期的盈利表现,仍需警惕估值抬升行情降温的风险。

二、对AH溢价的初步探讨:整体和结构溢价决定因素是什么?

对港股估值的讨论中,过去一个阶段AH溢价的快速收敛也广受关注。截止3月21日,AH溢价率收敛至130.55%,已跌破过去几轮高点对应的溢价率水平——2021年4月26日为132.33%、2023年1月20日为133.62%、2024年5月17日为133.31%。对此我们作以下信息梳理:

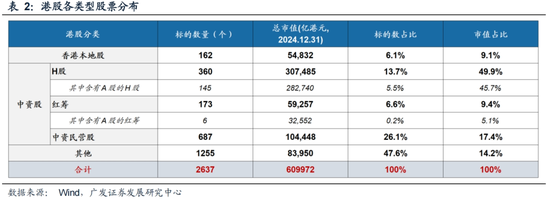

1. 当前两地上市公司合计仅151家,其中包括145家H股、6家红筹企业(表2)。截止2024年末数据,两地上市标的数量占全部港股比重仅5.7%,但市值占比高达50.8%,因此这部分公司对港股股指权重有较大影响。

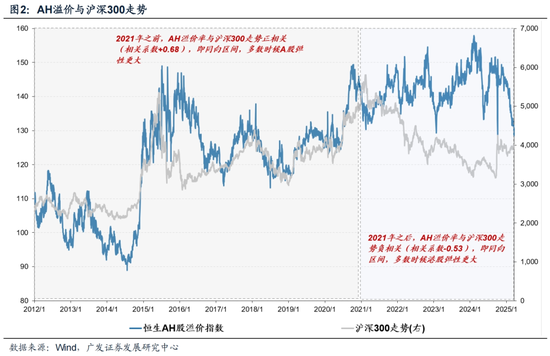

2. A股和港股的相对弹性在大约2021年前后发生了一定变化(图2)。2012-2020年,AH溢价率与沪深300走势正相关(相关系数+0.68),即同向区间,多数时候A股弹性更大,AH溢价收敛区间主要发生在中国市场下跌阶段;2021年至今,AH溢价率与沪深300走势负相关(相关系数-0.53),即同向区间,多数时候港股股弹性更大,AH溢价收敛区间主要发生在中国市场上行阶段。

3. 2021年之后港股市场相对A股波动放大,猜测之一,可能与相对流动性折价扭转有关(图3)。2021年之后核心资产泡沫破裂,A股成交萎缩幅度更大,沪深300换手率/恒生指数换手率比值有所降低。

4. 本轮上行行情港股表现明显优于A股,主因在于行情的驱动更倾向于港股科技核心资产,不过这部分资产基本都未在两地同时上市。30个恒生科技成分股中,只有美的、海尔智家、中芯国际、华虹半导体四家两地上市。截止3月21日,AH两地上市标的仍以金融和稳定类资产为主,其中银行(34.7%)、非银金融(14.7%)、石油石化(10.2%)、电信服务(8.0%)四个行业合计市值占比达67.7%(图4)。

5. 股息率水平对于溢价结构起到至关重要的作用。图5展示A股股息率水平与AH溢价率的关系,图6展示AH股息率比值与AH溢价率的关系。结果显示,股息率水平越高的公司,两地价差越收敛。这里隐含的逻辑或在于(尤其对于机构投资者而言),持续稳定的高股息更具买入和持有价值,从而部分抵消了流动性折价。

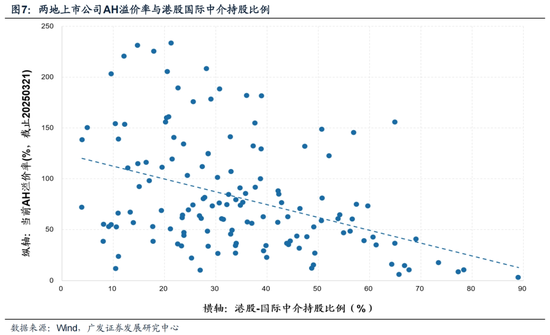

6. 机构持股比例能够一定程度上验证这一问题(图7)。由于数据上的限制,我们无法准确得知各类型机构持股占比,此处以国际中介持股比例近似代替(但实际上也包含个人投资者)。数据结果显示,国际中介持股较高的公司,AH溢价相对更低。

7. 未来要进一步收敛AH溢价需要哪些条件:我们认为最直接的因素仍在于流动性折价的消除,除了南向“引流”以外,还需要制度上的相应配合,如降低交易佣金、印花税以及红利税改革的落地。更长期角度在于中国资产整体质量的提升、分红水平及稳定性提升等。

三、他山之石:本周海外机构观点精华

国内:

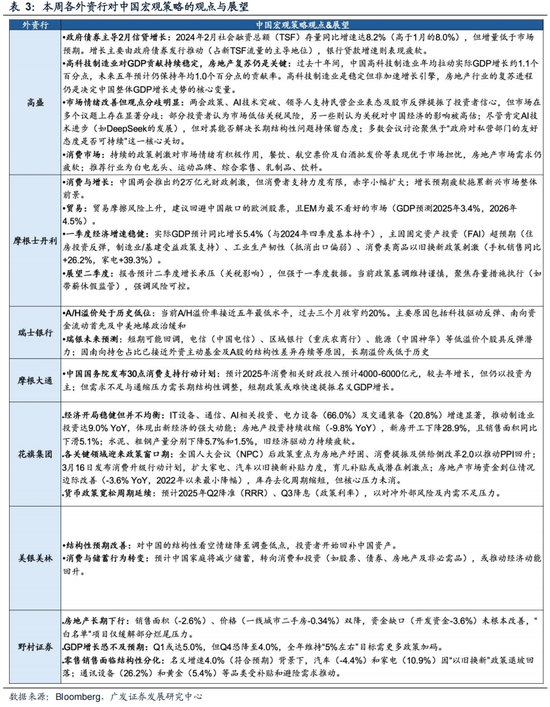

宏观层面

高盛、摩根士丹利、野村证券一致预期2025年中国经济增长可能承受一定压力,但由于政策刺激与技术投资支撑,一季度增速稳健;摩根大通、瑞银认为中国政府债券对信贷扩张贡献显著,社融存量增速回升但增量低于预期;花旗集团、美银美林称房地产投资缩减仍是经济增长压力核心。

行业层面

摩根士丹利、瑞士银行预计消费刺激政策加码(家电/汽车以旧换新补贴扩大),并推动家庭储蓄转向消费和投资;高盛认为AI技术突破提振市场情绪,但长期结构性问题仍需房地产复苏驱动;野村证券指出零售市场分化;摩根大通、美银美林强调制造业投资强劲,电力设备和交运装备成新经济引擎。

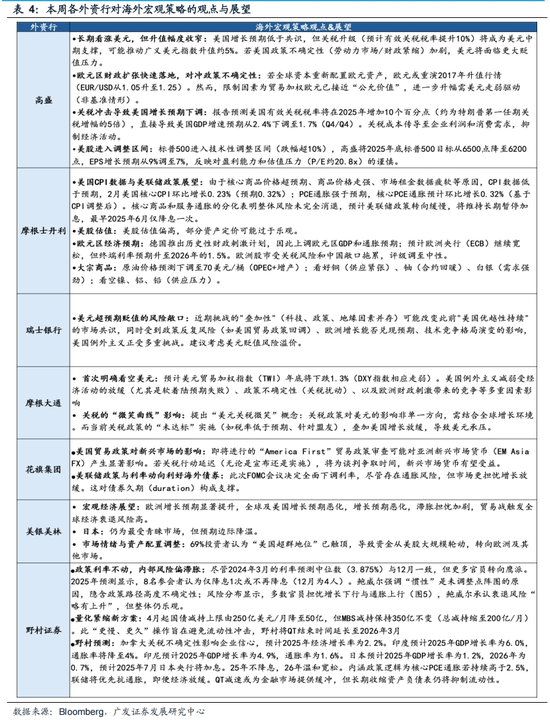

海外:

美国

高盛、摩根士丹利、野村证券认为关税升级将减缓美国GDP增长,并推高美元汇率;美银美林、瑞银警示美股调整风险;摩根大通、花旗集团预计美联储2025年Q3或单次降息,量化紧缩周期延长至2026年。

其他经济区

高盛、野村证券一致看好欧元区经济复苏(德国财政刺激支撑),风险来自中国敞口和贸易摩擦;瑞士银行看空美元;野村预测日本央行2025年7月加息,印度、印尼GDP增速分别为6.0%和4.9%;摩根士丹利提示新兴市场货币受美国贸易审查影响。

四、本周全球资金流动

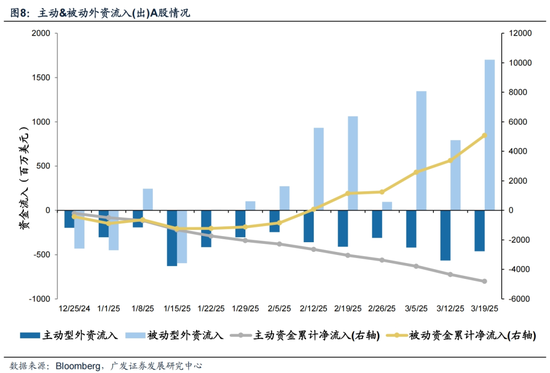

(一)A/H股市场:主动外资流出扩大,被动外资流入放缓

1. 外资流向方面

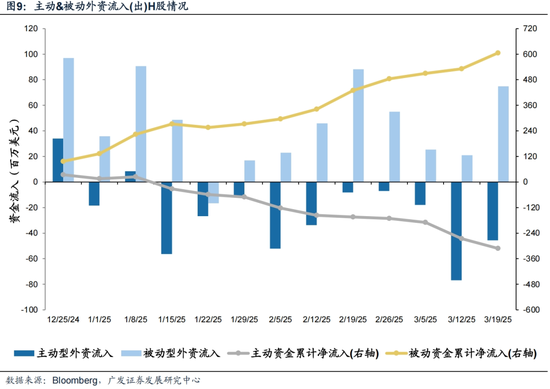

A股主动外资流出放缓,被动外资加速流入;H股主动外资流出放缓,被动外资流入大幅增加。截至本周三(3月13日—3月19日),A股主动外资流出4.6亿美元(相比上周流出5.7亿美元有所收窄),被动外资流入17.0亿美元(相比上周流入7.9亿美元明显扩大);H股主动外资流出0.45亿美元(相比上周流出0. 77亿美元有所收窄),被动外资流入0.75亿美元(相比上周流入0. 21亿美元大幅增加)。

2. AH互联互通方面

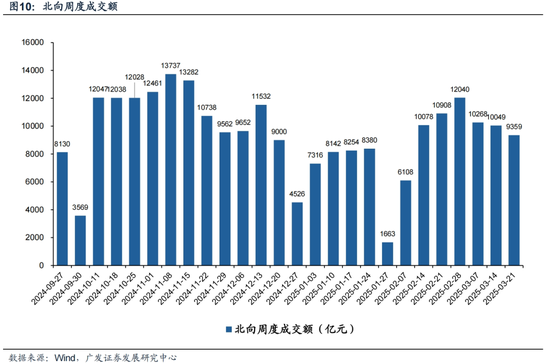

北向资金本周成交额继续减少。本周(3月17日—3月21日)北向资金总成交金额为0.94万亿元,日均成交额为1871亿元,较上周日均成交金额减少138亿元。

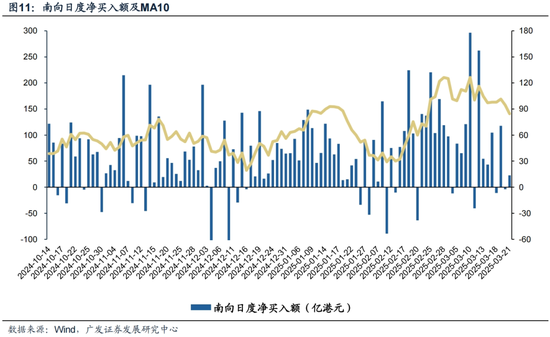

南向资金净买入本周出现降温。本周(3月17日—3月21日)南向资金净流入230亿港元,较上周净买入额减少386亿港元。个股层面,南向资金净买入额排名靠前的个股包括中国移动(净买入36.84亿港元),阿里巴巴-W(净买入28.79亿港元),盈富基金(净买入7.24亿港元),理想汽车-W(净买入7.19亿港元);净卖出额排名靠前的个股包括腾讯控股(净卖出31.28亿港元),中芯国际(净卖出25.87亿港元),美团-W(净卖出8.88亿港元)。

(二)海外重要市场

1. 美股资金流向:主动资金流出放缓,被动资金流入大幅扩大

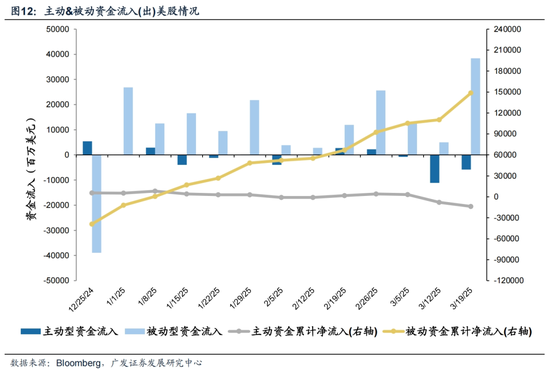

美股主动资金流出明显放缓,被动资金流入大幅扩大。截至本周三(3月13日—3月19日),美股主动资金流出58.6亿美元,相比上周流出111.1亿美元明显收窄,被动资金流入384.1亿美元,相比上周流入49.8亿美元出现大幅度增加。

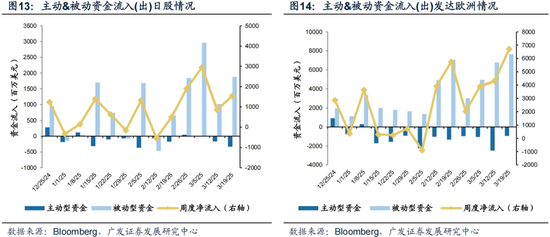

2. 其他重要市场资金流向:日本市场获流入,发达欧洲流入创阶段性新高

本周日本市场获流入,发达欧洲单周流入创阶段性新高。其中,日本市场连续五周净流入,本周流入15.4亿美元,上周为流入8.5亿美元;发达欧洲市场流入创阶段性新高,本周流入67.2亿美元,上周为流入43.1亿美元。

(三)其他大类资产

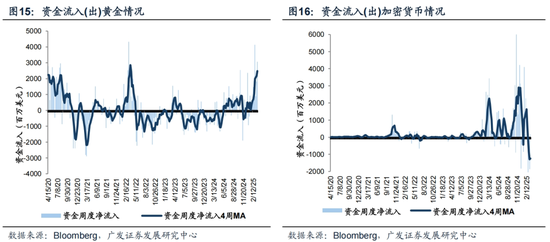

本周黄金获资金流入,同时资金小幅流入加密货币资产。截至本周三(3月13日—3月19日),黄金的周度资金净流入为30.7亿美元,相比上周流入21.8亿美元有所增加;从滚动四周维度来看,近期黄金资金流入出现明显的斜率抬升。加密货币资产的周度资金净流入为1.7亿美元,相比上周流出18.8亿美元出现暂时性扭转态势,但从滚动四周维度看,目前资金对加密货币整体处于净流出区间,暂未出现趋势性拐点。

五、风险提示

产业层面技术进步不及预期;海外经济形势恶化、美股调整带来的负面影响;国际政治环境变化(中美摩擦、地缘政治等)带来额外冲击等;国内经济增长及稳增长政策不及预期(出口超预期受海外需求拖累、地产消费信心难恢复等)。

有话要说...